**美歐等發達國際的債務問題引發全球的不安**

本周二(7月5日)穆迪將葡萄牙長期債務評級調至“垃圾級”引發歐元下挫,讓難以消停歐債危機烽煙再起。分析稱歐元區的危機似乎不只是經濟問題還有政治層面的因素,因此債務危機短期內難以解決。

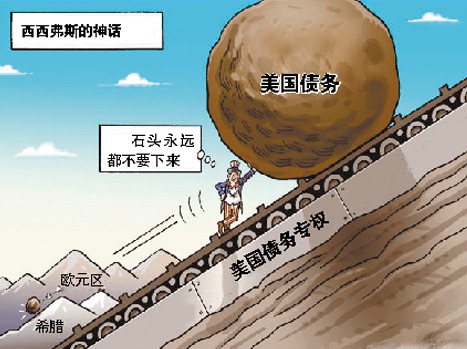

在美國,債務已經達到最大上限,兩黨圍繞是否該達成新的債務上限問題而爭吵。達成新的債務上限卻是一種將債權人利益置于不顧的不負責行為。發達國家似乎都陷入了“以債養債”的惡性循環,它們拉響的債務安全警報引發全球擔憂。

國際評級機構穆迪7月5日下調葡萄牙的主權債務評級後,歐元再次暴跌。歐洲央行行長特裏謝指出,歐元區債務局勢已經拉響“紅色警報”。美國“國家債務記錄儀”5月突破了現行法定最大值,艱難地醞釀著再度提高舉債上限。日本的財政赤字也一直是令政府頭疼的難題,今年的地震、海嘯和核泄漏危機讓日本的公共債務雪上加霜。發達國家過度舉債不僅未能拉動需求和提升就業,反而推動了“以債養債”的惡性循環。

法國統計及經濟研究所4日公布的最新數據顯示,截至2011年第一季度,法國公共債務累計總額高達1.6461萬億歐元,佔國內生產總值(GDP)的84.5%,相當于法國人均負債2.53萬歐元,創下新的歷史紀錄。2010年歐盟的總體財政赤字佔該地區GDP的6.4%,公共債務則佔GDP的80%。目前人們的視線都集中在債務危機集中爆發的希臘、愛爾蘭、葡萄牙等國,但包括法國等在內的其他歐洲國家的債務問題也不容忽視。

美國公共債務在可持續性上同樣面臨重大挑戰,懸而未決的債務上限上調問題令市場擔憂。美國政府目前債務上限為14.29萬億美元。奧巴馬總統和美國財政部官員反復警告,國會如果不能在8月2日前就提高債務上限達成一致,將產生災難性的後果。7月5日,奧巴馬罕見地出席了白宮例行記者會,高調邀請國會兩黨領袖7月7日前往白宮,討論增加美國債務上限問題。債務上限問題成為7月美國政治的核心話題。

此間輿論認為,哪怕是全球投資者對美國政府達成提高債務上限的“意願或能力”表示懷疑,都將對美國及全球經濟產生災難性衝擊。屆時,投資者會大幅提高利率,增加美國借貸成本,使美國債務問題進一步惡化。作為世界頭號經濟大國,美國債務違約必然攪動全球經濟,其衝擊之大,遠非歐洲主權債務危機對全球經濟的影響可比。

日本的情況同歐美有所不同,因社會保障等相關費用膨脹,政府增發國債應對,這是日本國家債務增加的主要原因。日本財務省統計顯示,截至2011年3月底,日本的國家債務余額超過924萬億日元(1美元約合81日元),創下歷史新高,國民人均負債約為722萬日元。分析認為,著眼于災後重建的2011年度第一次補充預算避免了增發國債,但各政黨都認為國家財政狀況嚴峻,應該要求央行承購國債。而央行行長白川方明則表示,這將進一步增發貨幣,導致嚴重的通貨膨脹。

中國銀行國際金融研究所宏觀經濟金融高級分析師王家強在接受採訪時表示,2010年以來,發達經濟體公共債務風險的弊端共性有三:一是人口老齡化,醫療保障等社會福利開支不斷增長,財政負擔日益嚴重;二是受國際金融危機或自然災害的衝擊,政府用于挽救金融機構和刺激經濟增長的支出大幅增加;三是由于國際金融危機對實體經濟衝擊較為嚴重,發達國家經濟復蘇普遍緩慢,財政收入難以跟上支出增長的步伐,公共債務的可持續性受到市場質疑。

具體而言,過去的10年裏,戰爭費用、福利支出的膨脹導致美國財政一直入不敷出,只好通過舉債來填補財政漏洞。國際金融危機爆發以來,美國政府推出了好幾輪刺激計劃,更是惡化了美國財政狀況的前景。《華爾街日報》的文章認為,如今的美國經濟就像一個“需要鍛煉、戒煙和減少吃炸土豆片的中年男人一樣,需要制定一個長期的計劃來解決問題”。而歐洲勞動力市場僵化,歐元區貨幣統一而財權分散,許多國家財政支出缺乏監督和制約,使得債務負擔達到了不可持續的地步。日本的公共債務負擔日趨沉重則與長期經濟低迷、人口老齡化和自然災害的衝擊等因素有關。

發達經濟體的債務負擔還將不斷增大。國際貨幣基金組織預測,發達經濟體公共債務佔GDP的比重將在2011年首次突破100%,到2016年進一步上升到107%,其中美國、歐元區和日本分別達到112%、86%和250%。

從長遠來看,美國最終會出現主權債務風險,只是拐點難料。從近期來看,美國主權債務直接違約的可能性不大。相對而言,發達國家中只有美國國債最安全,投資者別無選擇,還會為美國國債提供融資來源。美國雖沒有違約先例,但會借助通貨膨脹、美元貶值等方式降低債務實際價值,從而間接違約。目前最大的可能是美國繼續提高債務上限,這也符合金融市場的預期。

主權債務風險將是未來一段時間內發達國家揮之不去的夢魘。維持債務可持續性,則需要從提高財政收入和壓縮財政支出、增強債務融資來源保障等方面多管齊下。發展中國家過剩的儲蓄將是重要的融資來源,世界各國需要強化合作,維護金融體係的穩定。

美歐日各國政府都在開源節流對抗債務風險。希臘政府提出結構改革、出售國有資產、降薪和裁員計劃;西班牙計劃削減財政開支、改革養老金制度和提高退休年齡。這一切遭到民眾強烈反對,甚至引發罷工浪潮。

在美國,雖然開源節流已成共識,但在具體措施上,民主、共和兩黨仍讓步。共和黨堅持要求削減醫療方面的福利,民主黨拒不接受。而“天災人禍”並存的日本去年情況則更糟糕。菅直人政府正試圖通過推動“公債發行特例法案”來為發行赤字國債掃清道路。如果法案無法獲得通過,預計日本政府將在下半年陷入窘境。屆時,不僅公務員發不出工資,公共基礎設施建設也將停滯,從而大大影響日本災後重建。白川方明日前表示,一旦人們對財政的信任度下降,財政、金融、實體經濟三者間會產生負面的疊加效應,難免對整個經濟體係造成不良影響。

“為應對債務風險,除了減少福利支出外,發達國家應考慮削減高額軍事開支、推進社會改革和經濟體制改革並加強對財政支出的監督,以提高實體經濟的競爭力和每一筆支出的使用效率。”王家強說,“此外,增強國際合作,充分發揮國際貨幣基金組織等國際組織的作用,避免短期內的市場震蕩也十分必要。”

歐洲也有媒體認為,面對高企的赤字,削減開支是必須的,但需顧及國內經濟承受能力,一旦緊縮過度,將傷及國家經濟復蘇能力。解決債務危機最根本的途徑,還是要調整經濟結構、改變經濟發展模式。

美國或成下一個希臘

儘管2011年8月2日的“生死大限”日益臨近,但美國兩黨圍繞債務上限的討價還價仍沒有要很快結束的意思。為了以防萬一,白宮不得不開始私下為最壞的情況作準備。

知情人士6日透露,美國財政部正在私下探討對策,以幫助美國在舉債上限未能被及時提高的情況下避免違約。分析人士認為,一種可能的解決方案是,國會和政府在最後期限前達成一個短期協議,以避免美國很快出現違約,儘管此舉被奧巴馬斥為“不負責任的拖延做法”。

7月6日,也就是奧巴馬在白宮主持召開國會兩黨債務問題磋商的前一天,美國媒體援引知情人士的話披露,為了防止談判最終以失敗告終,財政部已設立一個特別小組探討“B計畫”,一旦最終國會未能通過提高債務上限,該計畫將確保美國不致陷入債務違約的不利局面。該特別小組由財政部負責金融市場的助理部長米勒等人領導。

白宮一直不願承認需要類似的備選方案,包括財長蓋特納在內的高官多次強調,並沒有準備在國會不同意提高政府舉債上限情況下的應急計畫。

但知情人士透露,在暗地裏,財政部的高官們其實一直在討論防止政府債務違約的方案。據報導,財政部研究的課題包括:政府能否推遲償付債務,以便控制在8月2日以後的現金流;另外,憲法是否允許政府繞開國會繼續發債,等等。據報導,特別小組討論了財政部能否根據美國憲法第14修正案、在債務上限沒有上調的情況下仍推進償債。

另據透露,上述小組還與美聯儲進行了討論,探討如果國會未能及時同意提高舉債上限,美聯儲如何在市場上扮演財政部代理人的角色。兩周前,由副總統拜登牽頭進行的債務上限兩黨談判以失敗告終,無奈之下,奧巴馬只得親自出馬主持談判。

22日前必須達成初步協定。按照白宮的最新安排,當地時間7日,奧巴馬將召集國會兩党領導人在白宮繼續就削減赤字和提高公共債務上限議題舉行商討。7日的會議預計在當地時間上午11點開始,持續大約一個小時。

根據美國財政部的報告,截至今年5月16日,美國聯邦政府已經達到法定的14.29萬億美元債務上限。如果國會不在8月2日前修改立法提高債務上限,美國將面臨國債違約風險。目前兩黨的主要分歧在於,在削減赤字問題上,共和黨強調大幅減赤且不增稅,而民主黨則強調在削減赤字同時適度增稅。

隨著最後期限的迫近,近期外界對於美國可能出現違約的擔憂顯著升溫。國際貨幣基金組織(IMF)上周敦促美國儘快上調債務上限,以避免對全球造成衝擊。評級機構標普和穆迪雙雙提出警告,威脅可能剝奪美國的最高債信評級。

標普的一位高管近日表示,如果美國國會不能提高債務上限導致美國政府債務違約,該公司將對美國主權債給予最低評級,從AAA直接降到D級。穆迪公司則稱,如果美國在7月中之前不能就提高舉債上限取得進展,將把美國的債信評等列入降級“觀察名單”。

信用評級的降低,將使得美國的舉債成本上升,同時也會波及全球金融市場。這顯然是誰都不願看到的結果。美國國會的民主黨人警告說,談判雙方必須在7月22日前達成一項協定,以確保在8月2日的最後期限前上調債務上限。根據國會規定,相關協定草案在審議前還要預先公佈,所以必須留有一定的時間餘地。

可能達成“迷你”協定。在週三,事態似乎又有了一些轉機。兩位參與談判的共和黨議員暗示,他們可能接受部分旨在“增收”的措施。

參議院中的第二號共和黨人、參議員凱爾表示,他支持一項旨在增收最多2000億美元的新措施,後者包括出售政府資產以及增加政府服務收費等內容。而他在眾議院的同僚、共和黨人坎托則表示,如果能在其他一些領域減稅,共和黨人可能支援取消部分稅收優惠。

消息人士稱,在上述基礎上,奧巴馬可能推動兩党達成一項在未來十年削減預算4萬億美元雄心勃勃的計畫,這幾乎是此前規劃削減額的兩倍。總體來看,外界對於美國達成債務上限協定仍抱樂觀預期。有消息稱,美國國會正在考慮一項“迷你”的債務協議,後者將允許政府在短期內繼續舉債,但最多在幾個月後,提高債務上限的問題又要重新被提上議程。

標普公司主權債評級部門總監錢伯斯看好白宮和國會能在最後期限之前達成協議,因為自1960年以來,美國78次提高債務上限都是在最後一刻完成,這一次可能也是如此。

隨著一度瀕臨破產的希臘政府終於盼到轉機:新一輪財政緊縮政策趕在6月結束前得以通過,歐洲央行和歐盟也同意向希臘發放120億歐元援助貸款,這給眾多投資者普遍視為推動歐美股市反彈的關鍵因素。

在這種情況下,獨立日前,美股以罕見的淩厲漲勢迎來第三季度。截至7月1日的一周,美國三大股指攜手上演五連陽,各自周漲幅均超過5%。同樣興奮的還有歐洲市場。在連續八周下跌後,泛歐績優股指標FTSEurofirst300指數上周扭轉頹勢,以3.6%的單周漲幅創下近10個月來的最佳表現。不過,危機並未因短暫反彈而擱置。

7月4日的最新情況顯示,標準普爾宣佈再度下調希臘評級,將其長期評級從“B”調至“CCC”,並稱新債換舊債計畫或將希臘置於選擇性違約境地;同時維持該國“CCC”的主權信用評級。

標普的最新警告在暗示,評級機構仍有可能將希臘打入違約境地。“某種程度上,這次下調反映了我們的觀點,即經強化後的解決希臘政府2011-2014年融資需求的官方融資方案,可能會要求民間部門債務以某種方式重整,而根據我們的評級準則,這種方式將被我們視作是債務的實質違約。”標普在其公告中表示。

下一個違約日或在8月2日,只是這次的主角不是希臘而是美國。截至目前,三大評級機構標普、惠譽和穆迪均已提出警告,一旦美國國會未能在8月2日前提高債務上限,美國或將失去當前的“AAA”最高債信評級。標普甚至還在7月1日向國會施壓,一旦美國未能在8月初償還到期債務,該公司將即時把美國評級由“AAA”大幅降至最低的“D”級。

事實上,美國正一步步陷入債務深淵。早在5月16日,美國欠債就已經達到14.29萬億美元的法定上限。美國財政部此前曾表示,如果國會不提高政府債務上限,則最快於8月2日就將沒錢還債;根據相關資料,美國財政部必須在8月4日支付300億美元的短期國債。

“如果美國的政治家們不能拋下自己高喊的口號,不能切實採取行動,就債務削減的問題達成共識,那麼,美國的債權人同樣可能採取行動,那麼,希臘的今天未必不會是美國的明天。”專欄作家喬·馬克曼(Jon Markman)近期撰文表示。

悲觀的研究機構已經著手下調對美國經濟的預期。“由於近期資料顯示經濟活動趨緩,我們將二季度實際GDP增長預期從2.4%下調至2.0%,因此2011年全年GDP 增長2.4%,”野村證券駐紐約首席經濟學家David Resler表示。

而高盛早些時候也採取類似舉動,將其對美國第二季度GDP的增長預期從3%下調至2%,並堅持標普500指數將在2011年漲至1450點的觀點;當前股指距離這一目標不到10%的上漲空間。

另據英國《金融時報》7月8日報導過去一年,各國央行從國際清算銀行(BIS)提出635噸黃金(1532.10,1.50,0.10%),這是逾10年來最大的支取數量。國際清算銀行證實,“客戶將所持黃金提出BIS,轉移至其他地方”。

在國際清算銀行年報中披露的這一動向,標誌著前一年局面的急劇逆轉,當時,在各方越來越擔心交易對手方風險之際,各國央行紛紛在有“央行的央行”之稱的國際清算銀行增加存放黃金儲備,而非將其直接借給私人部門。

各國央行和其他官方機構總計在其儲備中持有大約3萬噸黃金,許多央行尋求通過出借黃金(就像其他任何一種貨幣一樣)得到收入。不過,借入黃金的需求在過去10年裏大幅下降,把出借黃金的利率壓低至創紀錄低位。

黃金礦商的對沖操作(一般在結構上涉及借入黃金)傳統上是最大需求來源。但是,自從礦商將各自的對沖計畫縮減至幾乎為零以來,由交易黃金的大銀行為仲介的黃金出借市場已逐漸縮小。

根據倫敦金銀市場協會(LBMA)發表的基準市場評估,週四,出借黃金6個月的利率為0.1%。國際清算銀行證實,其年報中披露的黃金儲備價值下降,代表著“客戶將所持黃金提出BIS,轉移至其他地方”。

“從2010年3月31日至2011年3月31日,本行的黃金儲備債務降低了大約635噸,”該行補充表示。與往年的年報進行比較顯示,這種支取規模至少是10年來最大的。

交易員們表示,將黃金儲備從國際清算銀行提出,很可能反映了一系列因素。某些國家的央行由於對能夠獲得的微不足道的利率不滿意,可能決定乾脆不出借它們的黃金了。

文章定位: