遺產稅是指在一個人死亡後,其遺留財產(包括動產、不動產及一切有財產價值之權利)需要繳納的稅款。在台灣,遺產稅的課稅依據是《遺產及贈與稅法》,納稅義務人應於被繼承人死亡日起6個月內向主管稽徵機關申報遺產稅。

遺產稅的計算方式包括:

- 遺產總額:被繼承人死亡時的全部遺產加上死亡前二年內贈與配偶、直系血親等的財產後的金額。

- 課稅遺產淨額:遺產總額減去免稅額和扣除額。

- 應納遺產稅額:課稅遺產淨額乘以稅率減去累進差額和扣抵稅額及利息。

遺產稅的稅率依照遺產淨額的不同而有所變化,例如:台灣遺產淨額50,000,000元以下的稅率為10%,而超過100,000,001元以上的部分稅率為20%。

哪些財產要申報為計入遺產總額?

被繼承人死亡時,下列財產皆應合併申報課徵遺產稅:

- 被繼承人死亡時遺留之不動產、動產和其他一切有財產價值之權利,如土地、房屋、現金、黃金、白銀、股票、股權、存款、公債、債權、信託權益、獨資合夥的出資、礦業權…等。

- 被繼承人死亡前2年內贈與配偶和各順序繼承人,例如子女、孫子女、父母、兄弟姊妹、祖父母,及各順序繼承人之配偶的財產。

- 被繼承人為信託關係存續中之受益人時,其享有信託利益之權利未領受部分。(遺產及贈與稅法第4條、第15條;民法第1017條)

誰可以申報遺產稅?

遺產稅的納稅義務人為:(遺產及贈與稅第6條)

- 有遺囑執行人:以遺囑執行人為納稅義務人。

- 沒有遺囑執行人:以繼承人及受遺贈人為納稅義務人。沒有繼承人,只有受遺贈人時,以依法選定的遺產管理人為納稅義務人。

- 沒有遺囑執行人及繼承人:以依法選定的遺產管理人為納稅義務人。

申報遺產稅的期限?

根據遺贈法第23條,被繼承人死亡遺有財產者,遺產稅的申報期限是被繼承人死亡之日起算的6個月內。未在期限內辦理者,將處應納稅額2倍以下罰鍰(遺贈法第44條)。

如果有正當理由無法在此期限內完成申報,可依遺贈法第26條規定,可以向所屬稽徵機關申請延期,最多可延長3個月。

延期申報須附:申請書、被繼承人死亡除戶資料、納稅義務人(申請人)與被繼承人關係證明。

若因不可抗力或其他特殊理由仍無法在延長期限內申報,則需向稽徵機關詳述理由,由稽徵機關視情況核准進一步延長。

請確保您按時申報,以免受到罰款或其他法律後果。

遺產稅如何繳納?

依據遺贈與法第30條、施行細則第44條

繳納現金一時有困難:

- 可以申請延期2個月免加計息。

- 仍無法繳時,可以申請分期繳納:每2個月為一期,最多可分18期,但要按郵政儲金一年期定期存款利率加利息,利率變動時,則按變動利率計算利息。

以遺產繳納:

- 遺產中存款繳納。

- 存款不足繳納時:

- 以遺產中易於變價之課徵標財產實物抵繳。

- 以不易變價之課徵標的繳納,但有限額。

- 以非課徵標的之公共設施保留地實物抵繳,取得日期於都市計畫發布後有限額。

以非遺產繳納:

可接受,易於變價之財產(如:黃金、白銀、股票、股權、公債、礦業權…等)。

如何計算遺產稅?

遺產稅的計算方法如下:

- 計算遺產總額:包括土地、房屋、存款、股票等所有被繼承人擁有的財產。

- 減除免稅額及各項扣除額:例如配偶扣除額、直系血親卑親屬扣除額、身心障礙扣除額等。

- 計算課稅遺產淨額:遺產總額減去免稅額和扣除額後的金額。

- 應用稅率:根據課稅遺產淨額應用相對應的稅率。

- 減去累進差額及可扣抵的稅額:如果有的話。

具體的稅率表如下:

50,000,000元以下:10%

50,000,001至100,000,000元:15%(累進差額2,500,000元)

100,000,001元以上:20%(累進差額7,500,000元)

遺產稅計算公式:

應納遺產稅額=(課稅遺產淨額×稅率)−累進差額−扣抵稅額及利息

申報遺產稅QA

繼承人有拋棄繼承者,應如何申報遺產稅?

- 如果同一順序的繼承人中有人拋棄繼承權,則由同一順序中其他未拋棄繼承的繼承人申報。

- 若同一順序的繼承人全部拋棄繼承權,則由次一順序的繼承人申報。

- 如果所有順序的繼承人都拋棄繼承權,則由配偶申報。

- 若繼承人全部拋棄繼承權或繼承人不明時,則由依法選定的遺產管理人申報。(民法第1176條)

請注意,如果您需要申請拋棄繼承權,應在知悉得繼承之時起3個月內,以書面向地方法院辦理。

繼承人拋棄繼承權後,是否還需要支付遺產稅?

繼承人拋棄繼承權後,他們將不再具有繼承人的資格,因此不需要支付遺產稅。

拋棄繼承權意味著放棄對被繼承人(亡者)的全部債權債務,包括遺產稅的申報責任。遺產稅的申報將由未拋棄繼承權的其他繼承人、同順位或次順位繼承人來負責。

遺產稅應向什麼地方申報?

遺產稅應該向被繼承人死亡時戶籍所在地的主管稽徵機關辦理申報。具體的申報地點如下:

- 臺北市、高雄市的戶籍:向當地國稅局總局或所屬分局、稽徵所申報。

- 臺北市及高雄市以外的直轄市或縣市戶籍:向當地國稅局所屬分局、稽徵所或服務處申報。

- 福建省金門縣與連江縣的戶籍:分別向財政部北區國稅局金門稽徵所與馬祖服務處申報。

- 經常居住在國外的中華民國國民及外國人:在我國境內的遺產,都要向臺北國稅局總局或所屬分局、稽徵所申報。

- 大陸地區人民死亡,遺留在臺灣地區的財產:納稅義務人應依遺產及贈與稅法規定,向臺北國稅局總局或所屬分局、稽徵所申報。

如果符合「遺產稅跨局臨櫃申辦作業要點」規定的案件,繼承人可以不受戶籍所在地限制,只要備齊應檢附的證明文件,即可就近至國稅局任一分局、稽徵所或服務處辦理申報。

申報遺產稅應附文件?

您需要準備以下文件:

- 遺產稅申報書:由納稅義務人簽章,若委任他人代辦,則需加蓋受任人私章。

- 被繼承人死亡除戶資料:如死亡診斷證明書或載有死亡日期之戶口名簿影本等。

- 繼承人現在的戶籍資料:身分證、戶口名簿、護照或在臺居留證影本,擇一。

- 繼承系統表:顯示繼承人與被繼承人的關係。若是委託申報者,應另附委任書(授權書)及受任人身分證明文件(或影本)。

- 法院准予備查的公文影本:若繼承人中有拋棄繼承權者。

- 遺囑或遺產管理人證明:若由遺囑執行人、遺產管理人申報或債權人代位申報。

- 國外出具之證明文件:需經我國當地駐外機構簽證並檢附中文翻譯版本。

- 財產相關文件:如土地所有權狀影本、房屋稅單影本、存款餘額證明書等。

- 其他相關文件:依個案需求,可能還需準備其他文件。

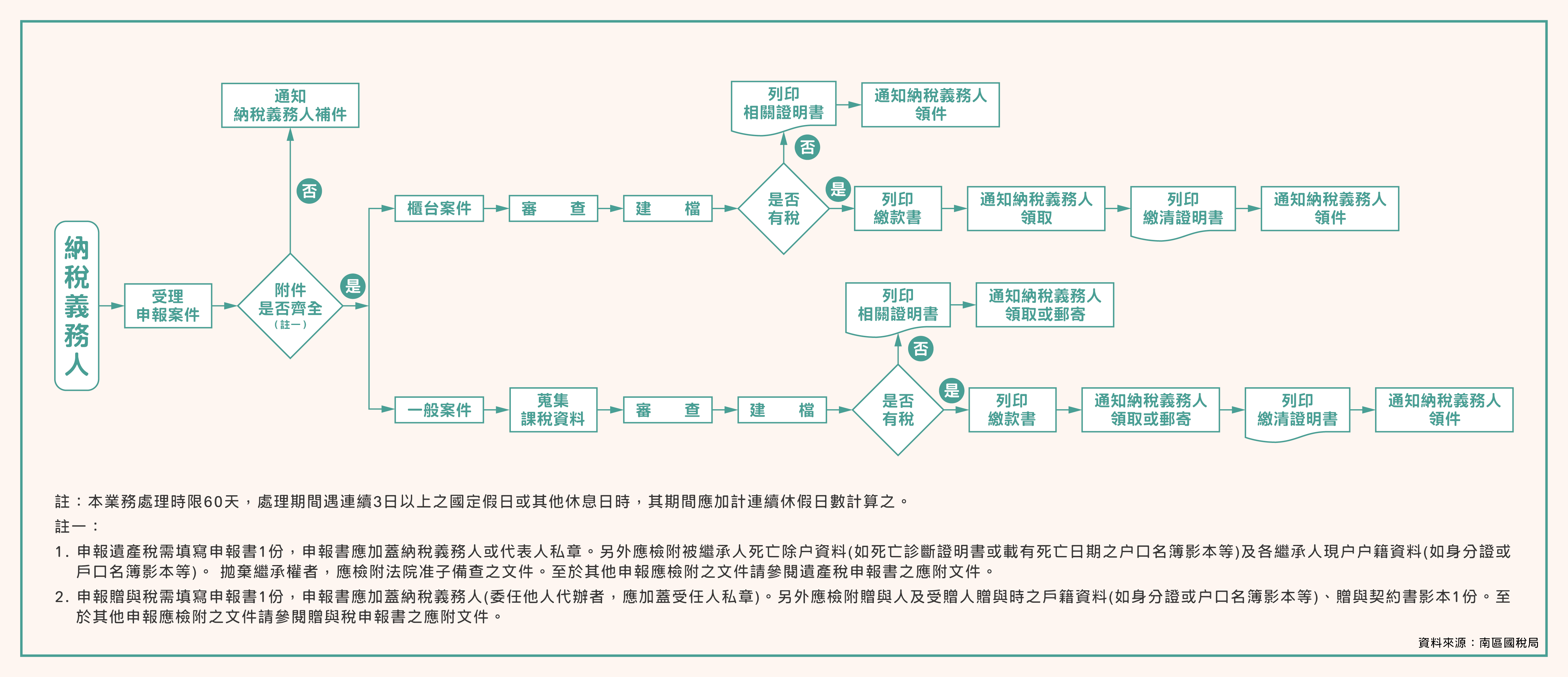

申報遺產稅的流程?

遺產及贈與稅的申報案件作業流程大致如下:

- 申請除戶證明書:向被繼承人戶籍所在地戶政事務所申請。

- 查調被繼承人財產、所得及贈與資料:向國稅局或地方稅稽徵機關查詢。

- 申報遺產稅:向被繼承人戶籍所在地國稅局提交遺產稅申報書。

- 查欠地價稅、房屋稅:持遺產稅繳清證明書或免稅證明書等,至地方稅稽徵機關查詢。

- 申請印鑑證明:向戶政事務所申請。

- 辦理產權移轉登記:向地政事務所提交相關文件進行登記。

申報遺產稅的流程圖