「贈與稅」是指在財產所有人將其財產無償轉讓給他人時所課徵的稅款。這種轉讓可能涉及動產、不動產和其他具有財產價值的權利。贈與稅的目的之一是防止財產所有人在生前通過贈與方式分散財產,以逃避遺產稅的課稅義務。

此外,贈與稅的目的還包括防止富人通過贈與手段來規避其他形式的稅賦。

免稅額度是否會變動?

免稅額度是指每年可以免繳所得稅的最低收入金額,不同的稅種有不同的免稅額度。例如,綜合所得稅的免稅額度是9.2萬元,遺產稅和贈與稅的免稅額度分別是1333萬元和244萬元。

免稅額度是否會變動,要看物價指數的變化。如果物價指數較上次調整年度的指數上漲達到一定的門檻,就會按照上漲的程度調整免稅額度。

例如,綜合所得稅的免稅額度,每遇消費者物價指數較上次調整年度的指數上漲累計達3%以上時,就會調高免稅額度。2023年的免稅額度是9.2萬元,是因為2022年的物價指數較2021年上漲了3.01%。

遺產稅和贈與稅的免稅額度,每遇物價指數較上次調整年度的指數上漲累計達10%以上時,就會調高免稅額度。2023年的免稅額度是1333萬元和244萬元,是因為2022年的物價指數較2021年上漲了9.49%,未達10%的門檻。

因此,免稅額度是否會變動,要視物價的走勢而定。如果物價持續上漲,免稅額度也會相應調高,以減輕民眾的稅負。如果物價穩定或下降,免稅額度則會維持不變,不會調降。

物價持續上漲,免稅額度也會相應調高。如果物價穩定或下降,則會維持不變。

免稅額度和物價指數有什麼關係?

物價指數是反映一定時期內消費者購買商品和服務的平均價格變動的指標。物價指數上漲表示物價水平上升,消費者的購買力下降;物價指數下降表示物價水平下降,消費者的購買力上升。

免稅額度是指每年可以免繳所得稅的最低收入金額,不同的稅種有不同的免稅額度。例如,綜合所得稅的免稅額度是9.2萬元,遺產稅和贈與稅的免稅額度分別是1333萬元和244萬元。

免稅額度和物價指數有關係,是因為政府為了減輕民眾的稅負,會根據物價的變化,調整免稅額度。如果物價指數較上次調整年度的指數上漲達到一定的門檻,就會按照上漲的程度調高免稅額度,讓民眾可以有更多的免稅收入。如果物價指數穩定或下降,免稅額度則會維持不變,不會調降。

例如,綜合所得稅的免稅額度,每遇消費者物價指數較上次調整年度的指數上漲累計達3%以上時,就會調高免稅額度。2023年的免稅額度是9.2萬元,是因為2022年的物價指數較2021年上漲了3.01%。

遺產稅和贈與稅的免稅額度,每遇物價指數較上次調整年度的指數上漲累計達10%以上時,就會調高免稅額度。 2023年的免稅額度是1333萬元和244萬元,是因為2022年的物價指數較2021年上漲了9.49%,未達10%的門檻。

如何申請贈與稅免稅證明書?

贈與稅免稅證明書是指在贈與財產時,如果核定沒有應納稅額,國稅局會發給的一種文件,用來證明贈與人不需要繳納贈與稅。

申請贈與稅免稅證明書的步驟如下:

- 您需要向贈與人戶籍所在地的國稅局申報贈與稅,並提供相關的證明文件,如贈與契約書、土地增值稅稅單、契稅稅單等。

- 國稅局會核定您的贈與稅額,如果核定沒有應納稅額,就會發給您贈與稅免稅證明書。

- 您可以憑貼有印花稅的贈與契約書和贈與稅免稅證明書,向地政事務所辦理產權移轉登記。

小心銀行轉帳地雷!50萬元是門檻

有位蔡爸爸前幾年在新北市賣了一棟房子5000萬元,這一大筆錢想要分給自己的2個子女,作為孩子的買房基金。

但他不想付贈與稅,於是打算分多次提領現金,心想只要小額提領現金,再分批存入小孩的帳戶,應該就不會有生前贈與的問題。

一開始蔡爸爸先將賣房的錢分別存到不同銀行,想說夠分散就不會被注意到,花了半年終於把5000萬都存進孩子的帳戶。

沒想到,蔡爸爸竟會收到國稅局公文,要求說明這段期間內的轉帳情況。蔡爸爸主張是借給孩子買房的頭期款,未來均會償還,但仍被認定逃漏贈與稅,補稅及加罰共計1,000多萬元。

這時候就讓他感到很疑惑了,明明是分次提領現金,而且每次的金額也不到244萬元,為何還是出問題?

近年來為因應國際防制洗錢、資恐等犯罪行為相關規範,金融業針對單筆50萬元以上的大金額轉帳都會註記,除了單筆大金額的交易,50萬元以下的金額若是交易次數過於頻繁,也一樣會受到銀行特別關注。

所以,這也是贈與財產的一大地雷,因為民眾常誤以為提領「現金」再轉存子女銀行帳戶就沒問題,反正沒有匯款紀錄,殊不知只要是大額提存50萬元以上,就會留下紀錄,國稅局也就可以順藤摸瓜釐清是否有逃漏稅的嫌疑。

所以如果每次都領個5、60萬現金,再陸續存入孩子銀行帳戶,還是有贈與稅的問題,一樣可能要補稅。為確認這些交易是否屬於商業行為,國稅局會要求民眾說明金錢流向,也因此發現有許多父母提領現金存入孩子帳戶,卻未申報贈與稅。

因應國際洗錢防制法,金融業針對單筆50萬元以上的大金額轉帳都會註記

規避贈與稅,小額匯款給子女也被盯上?連補帶罰竟高達1千萬

有了前面的案例,另一位陳媽媽在同樣的情況下分別小額提領,就不會讓單間銀行覺得她提領金額太多的疑慮。

決定每個月領40萬元現金存入子女戶頭,畢竟沒有超過50萬元,心想應該不會被追問。於是她就這樣小額提領、再把錢存到孩子的銀行帳戶,前後長達一年才把巨款分批匯完。

但因為頻繁轉帳給子女,加上平時也需要提領一些生活費或其他費用,導致短期內提領現金的筆數高達上百筆,超出一般個人帳戶使用的情況,引起銀行的注意。結果還是被國稅局盯上!

原來,銀行除了對單筆50萬元以上的大金額轉帳會註記留意之外,40萬元以下的金額若是交易次數過於頻繁,也一樣會被特別關注。

正因她頻繁領錢、短期內提領現金次數破百,超出一般個人帳戶的使用情況,就算陳媽媽解釋說這個錢是先借給孩子購屋用,未來會歸還,非贈與而是借貸。

但還是被國稅局認定逃漏贈與稅,因為實際上孩子沒有買房的行為,過程中也沒有任何還款給母親的紀錄,自然很難讓國稅局信服,連補帶罰將近1000萬元。

逃漏稅罰款計算

根據遺產及贈與稅法第47條,逃漏稅款的罰款是稅款的一倍至二倍,如果有故意或重大過失,則是稅款的二倍至五倍。

陳媽媽在同一年度內匯款給子女的總額是5000萬元

扣除免稅額度244萬元後,淨額為4976萬元

按照10%的稅率計算,本稅是497.6萬元

加罰一倍497.6萬元,連補帶罰共995.2萬元,接近1000萬元

主張「借貸關係」,就不用付贈與稅嗎?

對於主張是借錢給孩子買房的父母來說,在被國稅局發文調查之前,有沒有已部分還款的紀錄很重要,並建議使用轉帳或匯款等容易查到紀錄的方式來進行。

案例中:陳媽媽主張她的匯款是借貸而非贈與,但她沒有提供任何證據來支持她的說法。

例如,借貸契約書、還款紀錄、子女買房的證明等。

相反地,國稅局可以根據她的匯款金額、時間、頻率等資料,推定她的匯款是贈與而非借貸。

因此,若一筆還款紀錄都沒看到,實在難以證明這是借錢而不是送錢,若已經開始被國稅局調查,再趕緊開始有還款行為,恐怕也為時已晚了。

主張「借貸關係」規避贈與稅,有沒有已部分還款的紀錄很重要

以上是 贈與稅免稅額度是否會變動?贈與誤踩3地雷,竟遭課稅千萬元! 教你了解 贈與稅免稅額度 & 如何申請贈與稅免稅證明書 的詳細介紹

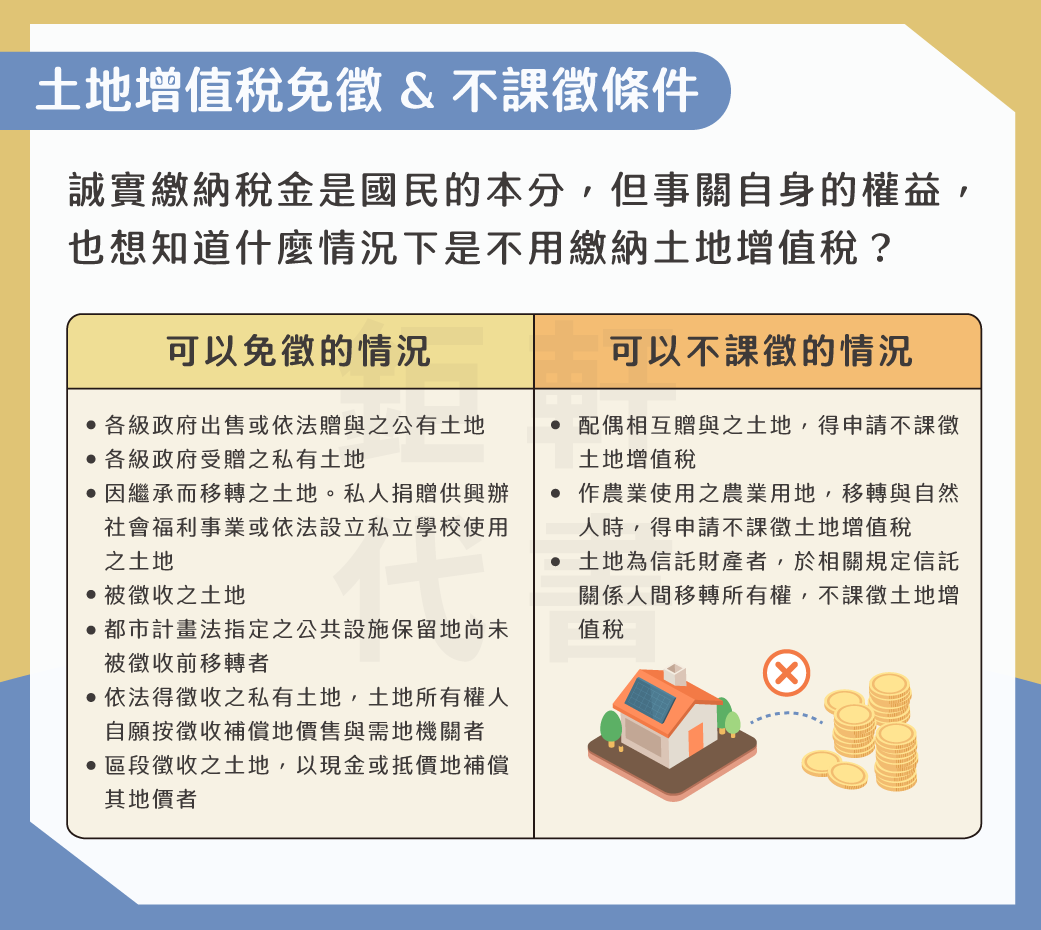

土地增值稅免徵&不課徵條件