外儲真相驚現~中國實際已非最大外匯儲備國而或成為最大負債國~

今年2011年兩會期間,何新向外儲局提出一個問題:中國近年以來外匯儲備增長異常,不可能全部來自對外貿易順差。要求外儲局披露有關資料。4月1日,外管局終於披露了一批關於中國外匯儲備的重要資料。

那麼,增長過快的巨額對外儲備真正來源究竟在哪裡?以下這篇分析,給出了較為接近真相的謎底——在中國約2.4萬億美元的巨額外匯儲備中,大約有1萬億美元是外國在華企業的直接投資(FDI)。必須指出:投資是一種債務關係。

這些境外投資按照約18%的回報率獲得快速增長,並且隨人民幣每年平均約7%的升值率而自動快速增值。

按照目前的國際投資頭寸表,2009年中國對外資產淨頭寸約為1.8萬億美元,這其中FDI按歷史成本法評估約為1萬億美元,但如果按照FDI資產及其利潤的當前市值評估,則已經增長為2.8萬億美元。這筆鉅款,隨時可以撤離中國。

那麼,再加上外儲局已經承認的入境熱錢約3000億美元,以及中國已經出借給美國的1.9萬億美元——雖然中國名義上還是最大外匯美元儲備擁有國,但實際上中國手中擁有可以支配的外匯儲備卻是負數。

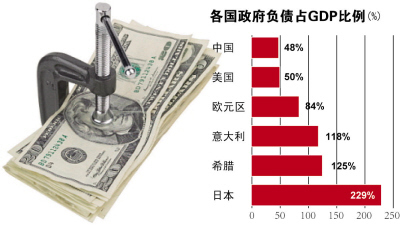

一方面中國是一個持有巨額美債、歐債的當今世界上最大債權國家,但另一方面中國外儲卻是負值也是世界最大的債務國。

外匯局終於披露:FDI留存利潤至少萬億!可隨時撤離中國!

4月1日,國家外匯管理局發佈了新口徑之下的2010年國際收支平衡表,並通過口徑調整,對2005年~2009年國際收支平衡表進行了修正。這一修正意義重大,但還未引起廣泛的討論。

外匯局這一修正的核心,是參考國際標準,將外商直接投資(FDI)在中國市場產生的留存利潤,考慮進國際收支平衡表。這讓長期未進入主流討論的FDI留存利潤問題,浮出水面。

根據外匯局國際投資頭寸表,截至2009年底,FDI累計餘額已經達到9974億美元,接近1萬億美元。這1萬億美元外國在華資產,每年都在生成高額利潤,而這些利潤絕大部分並沒有匯出中國,而是留存國內。由於在中國市場運營,FDI利潤是人民幣形式,並日漸成為游離於主流討論的“人民幣熱錢”。

關於FDI在華留存利潤問題,由於沒有進入官方統計,而且其規模日益巨大,已經成為觀察中國經濟的“暗物質”。而隨著外匯局對2005年至2010年國際收支平衡表的調整,這一“暗物質”開始浮出水面。“暗物質”的能量之大,以至於剛一浮出水面,就要改變我們的很多定性認識。

所謂“暗物質”是一個物理學概念,指的是宇宙學中那些不發射任何光及電磁輻射的物質,人們只能通過引力效應得知宇宙中存在大量暗物質。中國經濟裏,未經統計的FDI留存利潤,無論其規模,還是其難以統計的特點,都可以定義為中國經濟的“暗物質”。

外匯局此次回歸國際標準、修正統計口徑,所上調的“暗物質”規模為2100億美元或1.4萬億元人民幣。這部分資金,所有權屬於FDI,但表現形式卻為人民幣。按照國際收支管理規則,這部分人民幣資金隨時可以無條件兌換成外幣並撤離。

“暗物質”調整的規模→外匯局此次按新標準發佈了2010年平衡表,並對2005年~2009年的平衡表進行了調整。

按照外匯局此次修訂原則,這一修正是“按照國際標準,將外商投資企業歸屬外方的未分配利潤和已分配未匯出利潤,記入國際收支平衡表中金融帳戶直接投資的貸方”。而由於未分配利潤、已分配未匯出利潤的表現形式為人民幣,將歸屬於FDI的人民幣利潤,換算成國際收支平衡表中的美元。

根據最新發佈以及調整的資料,2005年~2010年累計淨流入中國的FDI規模達到8758億美元。2005年~2009年流入規模則累計修正上調了1691億美元。按報告發佈的4月1日匯率計算,上調的部分折合人民幣1.1萬億元。

這其中,2010年資料是直接公佈的修正數字,如果按之前口徑的話,筆者估計年度FDI流入要下修400億美元至1600億美元。這意味著,2005年~2010年6年累計上修的規模,應該為2100億美元左右(1691億美元+約400億美元)。累計上修規模約為人民幣1.4萬億元。

這即是外匯局此次回歸國際標準、修正統計口徑,所上調的“暗物質”規模,2100億美元或1.4萬億元人民幣。這部分資金,所有權屬於FDI,但表現形式卻為人民幣。按照國際收支管理規則,這部分人民幣資金隨時可以無條件兌換成外幣並撤離。

需要注意的是,根據外匯局資料,2010年我國FDI流入規模高達2068億美元(比2009年高出42%),流出規模為217億美元,淨流入規模1851億美元(比2009年高出62%)。在流入的2068億美元之中,金融部門流入120億美元,非金融部門流入1948億美元(其中房地產業是271億美元,增幅78%)。

國際收支平衡表口徑的FDI流入,大幅高出商務部統計的FDI流入。根據商務部資料,2010年全國新批設立外商投資企業27406家,實際使用外資金額1057.35億美元(同比增長17.44%)。

可以發現,國際收支平衡表口徑流入的2068億美元FDI,已經是商務部口徑流入1057億美元的接近一倍(196%)。

累計2005年~2010年6年,以流入規模計算,國際收支口徑累計流入9686億美元,商務部口徑僅為累計流入5127億美元,前者是後者的1.89倍。

目前來看,國際收支口徑高出商務部口徑,主要原因,一是統計口徑原因,商務部口徑只統計當年“三資”企業流入以及企業外部借入資金,而國際收支口徑則含納境外母公司對境內子公司關聯貸款、境外機構購買國內建築物等專案;二即是此次新調整的,對於FDI留存利潤(未分配利潤和已分配未匯出利潤)的計算。

可以說,目前市場廣泛引用的商務部FDI統計口徑,已經大幅落後於FDI流入的管道和規模本源。尤其是第二個留存利潤因素的漏統,導致FDI在中國經濟中形成了目前不廣為討論的“暗物質”。

“暗物質”有多大?實際上,由於已經累計的近1萬億美元的FDI存量,其年度利潤產生的規模,已經超過FDI年度純流入的新增量。

FDI留存利潤仍然低估→需要強調的是外匯局此次只是開了一個揭開“暗物質”的好頭,但對於FDI留存利潤的規模評估,或許依然處於低估狀態。

計量FDI留存利潤,一個本質問題是FDI的投資收益率是多少。我們初步可以將外資企業實收資本淨利潤率,作為FDI在中國真實投資收益率的一個估計。在統計上,可以使用規模以上工業企業中外資企業實收資本淨利潤率來近似替代。比如,根據國家統計局的工業統計資料,在2005年至2006年間規模以上工業企業中,外資企業實收資本淨利潤率高達19%。按照這一收益率,2005年至2006年FDI在中國的投資收益分別為849億美元和1050億美元。

將這一資料減去過去國際收支平衡表中的FDI投資收益,即是沒有被監測到的FDI留存利潤。按此計算,2005年至2006年間未被統計到的FDI留存利潤分別為639億美元和758億美元。

而根據外匯局最新調整,2005年、2006年上修的留存利潤規模,分別為381億美元、460億美元,約為以上計算的六成。

根據國家統計局《2010年統計年鑒》,2009年計算所得規模以上工業企業中,外資企業實收資本淨利潤率約為18.6%。依此計算的2009年FDI利潤就達到1780億美元,扣除原口徑裏國際收支平衡表的利潤匯出部分,還達到約1150億美元留存利潤。但此次外匯局上調的2009年留存利潤僅為360億美元。筆者傾向于認為,這一資料依然存在低估。

“暗物質”有多大?實際上,由於已經累計的近1萬億美元的FDI存量,其年度利潤產生的規模,已經超過FDI年度純流入的新增量。

比如,假設FDI在國內收益率為18%,其年度利潤就達到1800億美元,而不考慮利潤再投資的年度FDI純流入規模可能只有1500億美元。FDI在本質上已經出現“逆差”效應。

“暗物質”對國際收支安全是否具有潛在的破壞性?答案很顯然,是的。

根據國際投資頭寸表,2009年底FDI餘額為9974億美元,即便按10%的投資收益率計算,其年度利潤也達到約1000億美元。如果外國投資者每年把利潤全部匯回本國,意味著,中國要保持經常項目的平衡,就必須保持1000億美元的貿易順差。

由於目前龐大的FDI餘額,其年度利潤規模的龐大,已經足以對中國的國際收支安全產生影響。在國際收支平衡表上,我們將很快看到,所謂“FDI自身淨逆差效應”的出現,即年度FDI新增流入少於年度未匯出利潤。這將是FDI對國際收支產生逆轉性影響的開始。

目前國際收支平衡表對FDI留存利潤規模仍然存在低估。這一逆轉性影響實際上已經到來。

更應值得注意的是,近年來FDI利潤的匯出已經呈現大幅上升態勢,在人民幣升值幅度到位之後,必然將迎來FDI留存利潤大幅匯出的時候,而這時,由於其巨大的規模以及不受約束的屬性,將給中國國際收支安全帶來衝擊。

為什麼中國巨額海外資產的收益如此低,而對外負債的成本卻很高?這是由於,中國對外資產主要是外匯儲備資產,而對外負債則主要是FDI等高成本負債。外匯局僅僅調整了FDI留存利潤,就改變了中國對外投資的淨收益情況。

2009年:1.8萬億美元淨頭寸利潤僅為1億美元→僅僅一項FDI留存利潤的調整,讓我們對中國整體對外資產收益情況產生了重新評估。2005年中國終於結束了自1993年至2004年持續了12年的“資本淨輸出國但投資收益卻為負”的窘境。根據當時的國際收支平衡表,當年中國實現投資收益淨流入91億美元。但根據外匯局此次對2005年~2009年國際收支平衡表的回溯調整,“歡呼雀躍”的時間要推遲到2007年了。

根據最新調整,2005年中國對外投資淨收益依然為負,-176億美元;2006年為-74億美元。2007年第一次轉正,為淨收益35億美元;2008年淨收益113億美元;2009年淨收益1億美元。不過,這種終於轉正值得歡呼雀躍嗎?

再看一看取得如此規模淨投資收益的頭寸資產吧,根據對外投資頭寸表,2007年~2009年分別為1.19萬億美元、1.49萬億美元、1.82萬億美元。

也就是說,2009年中國高達1.82萬億美元的對外淨頭寸投資,累計淨收益只有1億美元,收益率僅僅為1.82萬分之一。

更豐富的具體資料是,2009年中國對外金融資產為3.46萬億美元,當年投資收益收入為994億美元;對外金融負債為1.64萬億美元,當年投資收益支付為993億美元;1.82萬億美元投資頭寸的淨收益為1億美元。

為什麼中國巨額海外資產的收益如此低,而對外負債的成本卻很高?這是由於,中國對外資產主要是外匯儲備資產,而對外負債則主要是FDI等高成本負債。外匯局僅僅調整了FDI留存利潤,就改變了中國對外投資的淨收益情況。

實際上,按照理解的,如果FDI留存利潤依然低估,那麼可以斷言,即便中國目前有2萬億美元的淨對外投資,整體的對外投資收益,或許也依然為負。

歷史成本法統計的1萬億美元FDI,在中國已經累積成了巨量無可估算的“市場價值”,加上其累計留存利潤,共同構成了中國國家資產負債表的“暗物質”。目前,已經有學術機構在嘗試編制中國的國際資產負債表,這將開始涉及到對FDI資產的市值評估。

FDI存量的市值評估→另一個更深刻的問題在於,中國是否保有對外淨債權國的地位。與FDI留存利潤問題相類似,但其規模更龐大的另一個方向的“暗物質”,是FDI本身在中國國內資產的市值評估問題。

由於多種原因,目前中國國際收支頭寸表上的FDI餘額,是“歷史成本法”計算考量。而在美國等國家,對FDI的統計均是“市場價值法”。

在幾乎所有的會計統計體系裏,“歷史成本法”早已因與時代發展脫節而被替代,但中國對外投資頭寸表的FDI專案上依然使用這種方法。

這裏有很多統計問題,綜合考慮,雖然不排除有一些外商投資企業經營失敗,但從外商投資企業總體在國內的成功經營可以得見,目前國內FDI的市值肯定大於其歷史成本。

這類市值的評估,如果FDI所投資企業已經上市,其市值評估非常容易。比如2009年,建設銀行的境外戰略投資者美國銀行,大幅減持建行股份,累計套現並流出102億美元,但當年美銀的投資規模為30億美元(後又增持)。這一FDI的投資增值行為,體現為FDI市場價值的提升。

另外比如,滙豐控股在2007年進行業績披露時曾指出,其在中國對於平安保險、交通銀行等公司的投資,累計市值約達400億美元,但其當時投入的規模則非常之小。滙豐控股在國內的FDI市值,已經遠不是其“歷史成本”。

歷史成本法統計的1萬億美元FDI,在中國已經累積成了巨量無可估算的“市場價值”,加上其累計留存利潤,共同構成了中國國家資產負債表的“暗物質”。目前,已經有學術機構在嘗試編制中國的國際資產負債表,這將開始涉及到對FDI資產的市值評估。

對FDI資產的市值評估非常重要,將牽扯到一個重大的定性判斷,即中國是目前全球最大的債權國麼?中國還是一個淨債權國嗎?

目前中國FDI體系中的留存利潤,已經具有明顯的投機性質。另外,上世紀拉美金融危機和亞洲金融危機的經驗證明,在危機時期FDI同樣會掀起撤出浪潮。對於國家國際收支的安全考量來說,這是一個不得不考慮的“黑天鵝”。

中國變身債務國隱憂→按照目前的國際投資頭寸表,2009年中國對外資產淨頭寸為1.8萬億美元,但這其中FDI是按歷史成本法評估為9974億美元,也就是說,如果FDI資產採用“市場價值法”,評估為2.8萬億美元,那麼中國就將從一個當今世界上最大的債權國家,變成一個債務國。

從一些個案FDI的市值評估延伸,筆者不認為得出這個結論有多麼危言聳聽。實際上,為了考量中國國際收支的安全性,評估FDI的市值問題,已經迫在眉睫。

在國際資本流動中,FDI往往被認為是穩定的、非投機性的。但目前中國FDI體系中的留存利潤,已經具有明顯的投機性質。另外,上世紀拉美金融危機和亞洲金融危機的經驗證明,在危機時期FDI同樣會掀起撤出浪潮。對於國家國際收支的安全考量來說,這是一個不得不考慮的“黑天鵝”。

最後我們想問的是,如果通過FDI的市值評估,扭轉了對中國對外淨債權國的認識,會給市場帶來多大的衝擊,會給中國對自身經濟的評估帶來什麼改變?

對這個問題的討論,還牽扯到一個目前熱議的政策話題。目前中國正在熱議創建國際板,並試圖允許更多外商在中國的公司直接上市。如果國際板最終成行,這將是FDI在中國獲得高溢價的最佳市場,FDI的市值也將獲得清晰評估。

可問題在於,有沒有計算過,如果FDI在中國國際收支的計算體系裏,從1萬億美元,進行資本市場溢價,放大到2萬億美元、3萬億美元或5萬億美元,乃至更高,中國的對外投資頭寸表、國家資產負債表、央行外匯儲備適度規模評估,會是怎樣的改變....

惠譽調整中國本幣主權評級展望至負面→日期:2011-4-14 6:29:00

據華爾街日報報導,國際評級公司惠譽週二將中國的長期本幣發行人違約評級的展望從穩定調整至負面,並確認中國的長期本幣發行人違約評級為:AA-。

惠譽認為,信貸規模急劇擴大、房地產價格大幅上漲以及最近出現的通貨膨脹壓力都加劇了中國宏觀金融穩定性所面臨的風險,同時也導致銀行業和地方政府的或有負債規模加大。

而國際貨幣基金組織(International Monetary Fund, 簡稱IMF)發佈《全球經濟展望》報告,就中國經濟面臨的中期風險發出異常嚴厲的警告,稱中國大陸和香港可能正在形成信貸及資產泡沫,最終或將破裂。

IMF表示,中國大陸和香港特別行政區的信貸膨脹和資產價格漲勢令人不安。中國大陸和香港目前的信貸仍在高速增長,對房地產價格可能出現急速回落及其影響的擔憂正日漸加劇。

惠譽還確認中國長期外幣發行人違約評級為“A+”,評級展望為穩定;同時確認中國短期外幣發行人違約評級為“F1”,國家上限評級為“A+”。

中國外幣主權評級為“A+”,評級展望為穩定。但惠譽將中國本幣主權評級的展望從穩定調整至負面。

惠譽是與標普、穆迪齊名的全球三大評級公司之一,是唯一的歐資國際評級機構,總部設在紐約和倫敦。在全球設有40多個分支機搆,擁有1100多名分析師。

三大評級機構各有側重,"標普"側重於企業評級方面,"穆迪"側重于機構融資方面,而"惠譽"則更側重于金融機構的評級。

文章定位: