經濟周期是商品生產的周期,隨著產量的增加或減少,宏觀經濟呈現出規律性的波動。

金融週期是貨幣流動性的周期,隨著M2(廣義貨幣量)利率的增長和減少,借貸主體發生相對規律的變化。

市面上描述經濟周期的書籍很多,因為市場經濟存在的時間已經足夠長,經濟學家擁有足夠的樣本數據進行研究。講解金融週期的書籍很少,因為金融的作用被普遍關注,還是在08年金融危機之後。

08年至今,主要出於貨幣寬鬆的環境中,沒有完成一個完整的循環,所以金融學家不能找到足夠的歷史數據進行研究。

一個簡單的認識是:金融服務於實體。

所以美聯儲將貨幣政策的目標定為保持CPI(消費者物價指數)的穩定和勞動力市場健康。但是,近幾年的金融市場變動,逐漸否定了“金融服務實體”的原則。

看起來,金融只服務於自己,它寧可自己產生不健康的泡沫,也不希望過剩的資金流入商品和勞動力市場。一個最簡單的例子:投資者每年的收益,只有一小部分會提取出來消費,剩餘的大部分都會再次投入到金融產品中,以求獲得巴菲特所講的複利效應。

房地產市場就是這樣,人們賣出房產後獲得的超額財富,會轉變成另外一套更加昂貴的房產,而不會轉變成對更多日用品的消費。

觀察經濟周期,需要用到CPI和失業率數據;觀察金融週期,需要用到M2增速和國債收益率。

圖中最直觀的規律是:M2增速處在上漲區間時,以較短的時間就可以達到峰值。

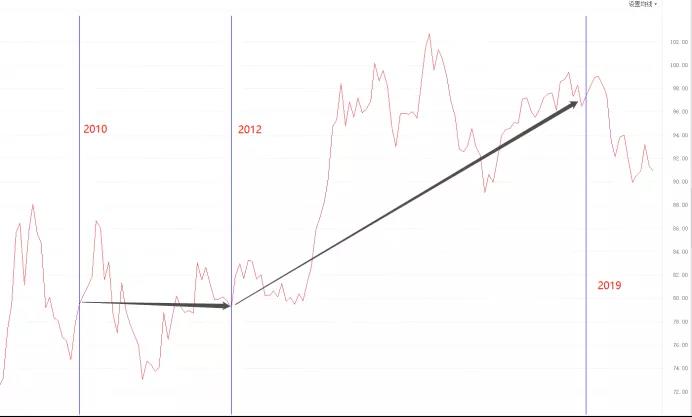

自2010年至2012年,兩年時間美國M2增速就從2%左右上漲至10%左右。相反,M2增速在下降區間時,需要很長的時間才能夠實現同等幅度的變化。 2012年至2019年,用了7年的時間,美國M2增速才從10%附近下跌至3%附近。

2019年之後,美國的M2增速重新進入了上漲階段,只不過圖中的數據僅僅演示到了2019年末,並未展示2020年和2021上半年的數據。現在最新的M2增速值為24.24%(202年3月份),處於歷史最高水平。

總的來看,金融週期的繁榮期和衰退期具有不同的演化速度,實現貨幣的高流動性相對容易,降低貨幣供應速度相對困難。

在M2快速上漲的階段,美元指數表現出大區間的震盪特徵,震盪區間在(73~86)。在M2緩慢下跌的階段,美元指數表現出快速升值的特徵,自最低點79,一路升值至最高點102。並且這種升值主要發生在M2緩慢下跌的前半段,後半段主要以高位震盪存在。

自2019年之後,M2又進入快速上漲的通道,美元指數也跟著出現劇烈貶值走勢。按照美聯儲主席鮑威爾的說法:“2022年底之前美聯儲加息的概率很小”。

似乎我們可以認為,M2增速還有相當長的時間處在上漲階段,目前看空美元指數是最客觀的判斷。但是,美聯儲主席的講話很大程度上是為了安撫市場的情緒。

實際上會在哪一年加息、哪一年縮減購債規模,這都是走一步看一步的事情,不大可能提前預知。筆者更加傾向於,美聯儲將在今年底之前不得不縮減甚至取消每月購債,倒不是因為CPI會在年底前恢復到2%的目標水平,而是因為保持M2高速增長的理由是新冠肺炎疫情將會在年底得到有效控制。

回到金融週期的邏輯,貨幣流動性的提高,代價是企業、地方政府、居民的債務不斷增加,而這種增長不可能一直持續下去。當債務率達到危險水平之後,要么中央銀行主動採取貨幣緊縮的政策,刺破泡沫;要么聽之任之,等待債務率達到極限後自然崩塌。

難點在於,08年至今的金融週期,還不能夠提供足夠的基礎數據來證明多高的債務率算是危險水平,多高的債務率算是極限。大家都在摸著石頭過河,不斷試探整個金融體系承受能力。

另外一個重要的金融週期衡量標準是債券收益率,對於美國來說,就是十年期債券收益率,之所以選擇十年期,是因為它足夠穩定和持續。

在M2增速快速上漲的階段,美國十年期債券收益率一直在下跌,從最高點3.9%,一直下跌至最低點1.4%;在M2增速緩慢下跌的階段,美國十年期債券收益率處於非常寬幅度的震盪狀態,震盪區間為(1.3%~3%)。

整體來看,M2增速與十年期國債收益率之間的相關性要高於M2增速與美元指數之間的相關性。十年期債券收益率下降,美元指數寬幅震盪,這代表美聯儲降息對美元指數的負面衝擊並沒有大家想想的那麼嚴重,美元指數存在自身的購買力韌性。

當然,另外一方面也是因為歐元區和其它國家也在進行同步降息。十年期債券收益率保持寬幅震盪,代表美聯儲維持相對穩定的貨幣政策,美元指數卻能出現非常大幅度的升值走勢,這一現象再次證明美元具有內在的購買力韌性,或者說美元相比其它國家貨幣來說,在面對貨幣寬鬆政策衝擊時,能夠更好的保持自己的升值態勢。

自2020年下半年開始,十年期美債的收益率進入快速上漲的通道,這本身就與美聯儲主席鮑威爾的講話背道而馳,因為國債收益率越高,代表美聯儲加息的時間點越是會提前,一直拖到2022年底再加息的概率在不斷降低。

最後,2020年開始,M2增速在繼續升高,但十年期國債收益率也在升高,這種“共振性”極為反常,預計不會持續太長時間。筆者看來,M2增速將無法維持目前的高增長,未來快速下跌的概率較高。 M2的降低將帶動美元指數出現較大幅度升值,所以我們對美元指數未來的走勢持有堅定的看多觀點。

小結

金融週期是一個非常宏大的命題,筆者也只能對這個命題發表一些自己粗淺的看法,並不能代表目前主流的經濟學、金融學觀點,純粹只是一家之言。

單純從歷史數據看,M2增速早就已經創出了歷史新高,十年期美債的收益率也早就創出了歷史新低,這種極端的情況能持續多久,誰都無法確定。

但是,從周期循環的角度來看,物極必反,也許M2增速快速下降,十年期債券收益率快速升高的周期已經近在眼前,讓我們拭目以待。最後,祝讀者朋友們都能財源廣進。

ATFX 是由多家公司共同使用的業務品牌,包括:

- AT Global Markets LLC 是位於聖文森特和格林納丁斯的有限責任公司,公司編號為 333 LLC 2020。註冊地址是:1st Floor, First St. Vincent Bank Bldg, James Street, Kingstown, St. Vincent and the Grenadines。

- AT Global Markets (UK) Ltd. 獲英國金融行為監管局 (FCA) 授權並受其監管,FCA 許可證號碼為 760555。註冊地址是:1st Floor, 32 Cornhill, London EC3V 3SG, United Kingdom。

- ATFX Global Markets (CY) Ltd. 獲塞浦路斯證券交易委員會 (CySEC) 授權並受其監管,許可證號碼為 285/15。註冊地址是:159 Leontiou A' Street, Maryvonne Building Office 204, 3022, Limassol, Cyprus。

- AT Global Markets Intl. Ltd. 獲毛里求斯共和國的金融服務委員會 (FSC) 授權並受其監管,許可證號碼為 C118023331。註冊地址是:Suite 207, 2nd Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebène, Republic of Mauritius。

文章定位: